高盛集团(Goldman Sachs Group Inc.)、摩根大通公司(JPMorgan Chase & Co.)及瑞银集团(UBS Group AG)正牵头一项债务融资交易,为红杉中国和淡马锡收购意大利高端运动鞋生产商 Golden Goose Group SpA(中文昵称“黄金鹅”)的交易提供支持。

知情人士透露称,这笔交易的债务总额约 8亿~9亿欧元,预计其他贷方将加入银团。

2025年12月19日,红杉中国宣布将收购 Golden Goose 集团的控股权,淡马锡及其全资持有的资产管理公司淡明资本旗下基金将作为少数股东参与投资。原股东、私募基金 Permira(璞米) 仍将保留少数股权,继续支持集团未来发展。

据意大利媒体 Repubblica《共和报》此前提供的信息,本次交易的总金额约为 25亿欧元(约合人民币200亿元左右)。

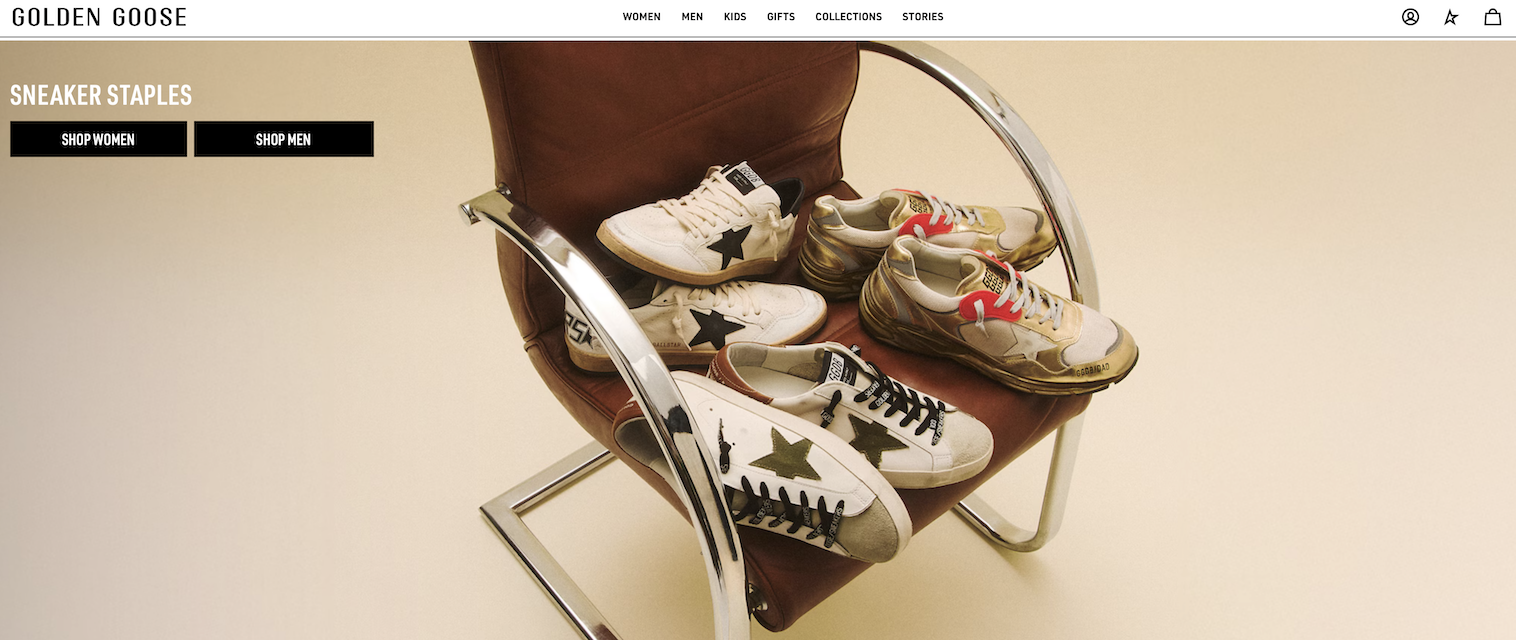

成立于2000年,Golden Goose 是一家融合奢华格调、生活美学与运动风格的全球新锐时尚品牌。自2020年以来,集团营收从2.66亿欧元增长至2024财年的6.55亿欧元,持续盈利,并保持了稳健、强劲的增长势头。

知情人士表示,此次债务融资将采用高收益债券形式,可能包括浮动利率票据,与 Golden Goose 以往的债务结构一致。其中一位人士称,融资计划将于一季度末面向投资者推出,有望吸引包括亚洲基金在内的全球高收益投资者参与。